Il suffit parfois d’un chèque sans provision pour se retrouver interdit bancaire. Et une fois fiché à la Banque de France, il s’avère difficile d’être crédible auprès des organismes bancaires. D’ailleurs, il est quasi impossible de se faire prêter de l’argent par une banque classique lorsque l’on se trouve sous le coup d’une interdiction bancaire. Cependant, il existe des solutions alternatives pour souscrire un prêt. En effet, certains organismes sont ouverts aux personnes fichées bancaires. Découvrez tous les moyens pour disposer d’une somme d’argent pour réaliser ses projets personnels ou professionnels.

Banques classiques VS banques en ligne

Les banques traditionnelles refusent de prêter de l’argent aux personnes fichées à la Banque de France. Et du côté des banques en ligne, cela se révèle aussi difficile. Cependant, plusieurs banques en ligne se sont spécialisées dans ce créneau. Parmi elles, la NEF. Il s’agit d’une coopérative de finances solidaires qui proposent aux personnes fichées des crédits pour maintenir une activité professionnelle, soutenir une association à but social ou réaliser des travaux dans le logement (sous condition de respecter la charte écologique de l’organisme de crédit).

Quant aux franciliens et habitants de la région parisienne, ils peuvent se tourner vers la Banque Postale, la Caisse d’Epargne Ile-de-France et Laser Cofinoga pour se faire prêter de l’argent, même en étant interdit bancaire.

Le mini crédit

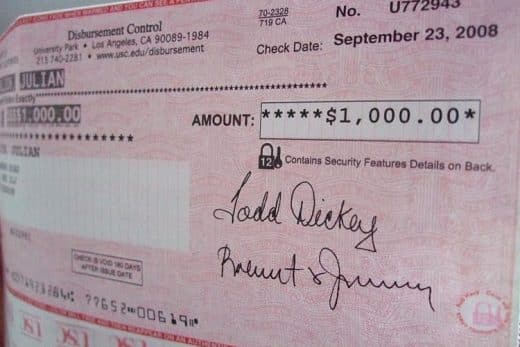

Le mini crédit, appelé aussi crédit rapide, est un crédit à la consommation qui concerne les sommes inférieures à 1000 euros. Généralement, lors d’une première demande, vous pouvez vous faire prêter 200 euros. Et la somme empruntable sera plus importante si le remboursement s’effectue dans de bonnes conditions.

Comme son nom l’indique, ce type de prêt est rapide à souscrire. Vous effectuez une demande en ligne, fournissez les justificatifs exigés et obtenez une réponse sous 24 heures. Quant au remboursement du crédit rapide, il doit intervenir sous un mois maximum.

Bien qu’ouvert aux personnes fichées à la Banque de France, vous devez être en capacité de rembourser votre mini crédit.

Le microcrédit

Si vous avez besoin d’emprunter une petite somme d’argent (jusqu’à 3000 euros), tournez-vous vers le microcrédit. Ce type de prêt est proposé par les organismes de crédit pour interdit bancaire (CAF, crédits municipaux…). Au-delà de la voiture d’occasion ou de la réparation du véhicule, il est possible d’utiliser l’argent du prêt dans d’autres situations (financement du permis de conduire ou d’une formation professionnelle, paiement de frais de santé mal remboursés…).

Notez que certaines communes disposent aussi d’un budget dédié aux personnes en difficulté financière. Et la Croix Rouge accorde également des prêts en faveur des plus démunis.

Si vous êtes fiché bancaire, faites une demande auprès de l’un de ces organismes. En fonction de l’urgence de votre dossier, son traitement sera plus ou moins long. Pour monter votre dossier, une assistance sociale peut également vous aider.

A noter : généralement, les microcrédits possèdent un taux d’intérêt avoisinant les 4% et la durée de remboursement s’échelonne entre 6 et 36 mois.

L’Adie

En tant qu’interdit bancaire souhaitant débuter une création d’entreprise, vous pouvez vous faire prêter de l’argent par l’Adie. Cet organisme de crédit soutient les projets des consommateurs en les aidant dans la réalisation de leur projet professionnel.

Le crédit hypothécaire

Les personnes fichées qui sont propriétaires de leur logement peuvent se tourner vers le crédit hypothécaire. Des organismes de crédit accordent un prêt en réalisant une hypothèque de votre bien immobilier. Autrement dit, votre logement est utilisé en caution. Il s’agit d’une sécurité pour l’établissement prêteur.

Attention, avant de souscrire ce type de prêt, assurez-vous d’être en totale capacité de rembourser votre crédit dans les années à venir. Le cas contraire, vous risqueriez de perdre votre habitation. Donc, prudence !

Le crédit à gage

Si vous possédez des objets de valeur tels que des bijoux ou des tableaux d’art, le crédit à gage représente une solution pour les interdits bancaires.

Le principe s’avère très simple : vos biens matériels constituent un gage. Cela fonctionne un peu de la même manière que la caution dans le cadre d’un crédit hypothécaire.

Vous devrez trouver un organisme de crédit intéressé par votre objet de valeur et prêt à en faire un gage pour vous accorder le prêt. En outre, il ne s’agit pas du moyen le plus courant pour obtenir un crédit en cas d’interdiction bancaire.

Les financements participatifs et entre particuliers

L’autre solution pour se faire prêter de l’argent tout en étant fiché bancaire, c’est de passer par des organismes de crédit spécialisés dans le prêt entre particuliers. Il s’agit d’une pratique de plus en plus courante qui permet à l’investisseur de faire fructifier son capital. Quant à l’emprunteur, il peut bénéficier de taux d’intérêt intéressant.

D’autre part, le prêteur se révèle moins méfiant qu’une banque classique. Un interdit bancaire pourra ainsi avoir une chance de se faire prêter une somme d’argent plus facilement.

Établissements spécialisés

Des sociétés bien cotées se sont spécialisées dans le surendettement et les crédits aux fichés à la Banque de France. Parmi les solutions proposées, il y a le rachat de crédit FICP. Le principe consiste à réduire les mensualités de crédit en augmentant la durée de remboursement.

Faire appel à un courtier

Si vous êtes FICP, cela peut être une bonne idée d’aller voir un courtier. Ce professionnel vous dirigera vers les organismes spécialisés dans les interdictions bancaires.

Se déficher de la Banque de France

Si vous êtes fiché bancaire au FCC, il convient de régulariser l’incident pour se déficher. Pour cela, il faut effectuer les paiements refusés en approvisionnant le compte déficitaire. Demandez ensuite une preuve de paiement et faites-la parvenir à la Banque de France. L’organisme se chargera alors de vous enlever de son fichier.

Attention, si vous ne faites rien, le fichage dure cinq ans pour les chèques sans provision ou deux ans en cas d’abus de CB.

Une fois retiré du fichier de la Banque de France, vous n’êtes plus interdit bancaire. Les crédits vous sont donc à nouveau accessibles !

Lire aussi: Prêt personnel sans justificatif : est-ce possible ?

Comment fonctionne le prêt entre particuliers ?

Débarqué du marché anglo-saxon le "peer to peer" plus communément appelé prêt entre particuliers est en vogue dans l'Hexagone. Il faut dire que la crise économique et l'inflation jouent un vrai rôle dans cette nouvelle tendance. Pour mieux comprendre le fonctionnement du financement entre particuliers, il faut s'arrêter sur la définition initiale. Il s'agit d'une opération de crédit réalisée entre deux personnes physiques sans aucune intermédiation de banque ou d'établissement de crédits. Malgré certaines idées reçues, si le montant dépasse une certaine somme, il faut rédiger un contrat entre les deux parties. Ce dernier doit détailler les modalités de remboursement ainsi que le taux d'usure.

Si cette pratique a le vent en poupe en France, c'est parce qu'internet a poussé derrière. Il suffit de se pencher sur le nombre de sites web consacrés au sujet pour s'apercevoir que ce marché est en plein boom. Si l'on ajoute que les formalités administratives sont considérablement réduites et que cette alternative est idéale pour les individus fichés à la Banque de France, on finit par reconnaître que le prêt entre particuliers est mieux qu'un plan B. Une solution efficace. Tout simplement...